Tăng nguồn thu, chống trốn thuế và chuyển giá

Theo Báo cáo “Thuế suất tối thiểu toàn cầu: Tác động và giải pháp cho Việt Nam”, ông Phan Đức Hiếu, Uỷ ban kinh tế của Quốc hội đã giải thích, thuế suất tối thiểu toàn cầu nằm trong Chương trình hành động chống xói mòn thu ngân sách, trốn tránh thuế toàn cầu (BEPS).

Theo đó, các công ty lớn có doanh thu hợp nhất toàn cầu hàng năm từ 750 triệu EUR (19.500 tỷ đồng) trong ít nhất hai năm của giai đoạn 4 năm liền kề trước năm soát xét sẽ bị áp dụng mức thuế suất tối thiểu 15%.

Nếu đang chịu mức thuế thấp hơn 15% ở quốc gia mà họ đầu tư, các doanh nghiệp này sẽ phải nộp phần ‘thiếu hụt’ còn lại so với mức thuế 15% cho quốc gia nơi họ có trụ sở chính.

Ông Hiếu cũng cho biết, dự kiến từ đầu năm 2024, một số quốc gia sẽ áp dụng thuế suất tối thiểu toàn cầu. Chính sách thuế này dự kiến sẽ có tác động đến hoạt động đầu tư, đặc biệt là đầu tư nước ngoài ở nhiều quốc gia.

“Chính sách thuế này được đánh giá có cả tác động tích cực – là tăng thu thuế cho quốc gia - như tên Chương trình tư vấn xây dựng chính sách thuế này và cả tác động tiêu cực đến thu hút đầu tư nước ngoài”, ông Hiếu cho hay.

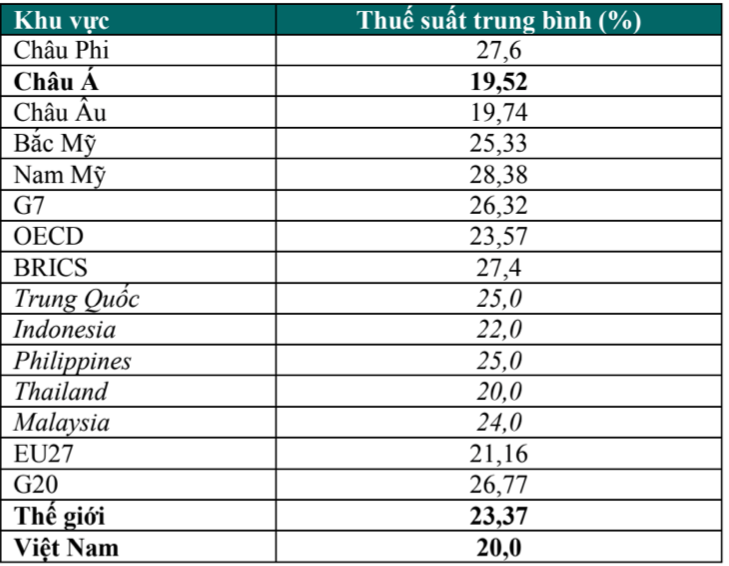

Thuế thu nhập doanh nghiệp trung bình năm 2022 các khu vực trên thế giới (Nguồn: OECD).

Tại Việt Nam, ngày 4/8/2022, Thủ tướng Chính phủ đã có Quyết định số 55/QĐ-TTg thành lập Tổ công tác của Thủ tướng Chính phủ về nghiên cứu và đề xuất các giải pháp liên quan đến thuế suất tối thiểu toàn cầu của OECD.

Hiện nay, nhằm mục đích giữ chân các nhà đầu tư nước ngoài và thu hút các nhà đầu tư chiến lược, Việt Nam cần xây dựng chính sách ưu đãi về thuế, hỗ trợ để tăng sự gắn kết và sức cộng hưởng và của Việt Nam với các nhà đầu tư trong nhiều thập kỷ tới.

Việc áp dụng Quy tắc Thuế suất tối thiểu toàn cầu – Trụ cột II sẽ tác động trực tiếp tới thu ngân sách nhà nước và năng lực cạnh tranh, thu hút đầu tư nước ngoài của các nước, đặc biệt là nhóm các nước đang phát triển tiếp nhận đầu tư.

Giảm tính cạnh tranh trong thu hút FDI

Với những diễn biến mới của tiến trình thực thi Trụ cột II trên thế giới, tại Hội thảo khoa học với chủ đề "Giải pháp duy trì và nâng cao năng lực cạnh tranh của môi trường đầu tư trong bối cảnh thực thi Thuế tối thiểu toàn cầu" diễn ra ngày 24/2/2023, GS.TSKH Nguyễn Mại, Chủ tịch Hiệp hội Doanh nghiệp đầu tư nước ngoài (VAFIE) đã đưa ra một số vấn đề:

“Mức thuế suất thuế TNDN Việt Nam đang áp dụng là 20%, thuế suất ưu đãi dưới 15% gồm 5%, 10%, thời gian giảm, miễn thế đối với dự án ưu đãi cao từ 10 năm trở lên.

Do đó, nếu Việt Nam chậm áp dụng cơ chế thuế tối thiểu toàn cầu thì các doanh nghiệp FDI có doanh thu từ 750 triệu Euro sẽ phải nộp phần chênh lệch giữa số thuế TNDN thực nộp tại nước ta với số thuế TNDN phải nộp cho nước đặt trụ sở chính của công ty; Nhà nước mất đi một khoản thu ngân sách khá lớn, có thể tác động tiêu cực đến môi trường đầu tư”.

GS.TSKH Nguyễn Mại, Chủ tịch VAFIE: "Nước ta đang được các tổ chức quốc tế, nhiều quốc gia, nhà đầu tư đánh giá là có lợi thế to lớn đối với FDI, những năm gần đây đã trở thành cứ điểm sản xuất một số mặt hàng công nghệ cao của thế giới".

Tác động chính sách này đối với kinh tế, đầu tư, ông Cấn Văn Lực, Kinh tế trưởng BIDV có đưa ra ý kiến, việc áp dụng thuế TNDN tối thiểu toàn cầu sẽ làm giảm sự cạnh tranh trong thu hút đầu tư tại các quốc gia đang phát triển như Việt Nam, vốn chủ yếu dựa vào ưu đãi thuế để thu hút FDI. Quốc gia có hiệu quả thu thuế thấp (có mức thuế suất thấp và nhiều chính sách ưu đãi khiến nguồn thu thuế thấp) sẽ bị ảnh hưởng nhiều hơn.

Thứ hai, ông Lực cho biết, các quốc gia phát triển có thể là bên hưởng lợi nhiều hơn từ thuế tối thiểu toàn cầu. Cuối cùng, việc áp dụng thuế tối thiểu toàn cầu có thể khiến dòng vốn FDI có những xáo trộn trong ngắn hạn. Theo OECD, thuế tối thiểu toàn cầu sẽ làm chi phí đầu tư toàn cầu tăng lên và do đó có thể làm giảm 0,1 điểm % GDP toàn cầu trong ngắn hạn.

Do đó, khả năng cạnh tranh trong thu hút FDI của Việt Nam sẽ bị ảnh hưởng đáng kể khi khung thuế ưu đãi thay đổi. Các công ty đa quốc gia lớn đầu tư vào Việt Nam có thể sẽ phải chịu một số hình thức “thuế bổ sung” tại quốc gia nơi đặt trụ sở chính nếu được hưởng mức thuế suất tại Việt Nam thấp hơn 15%.

OECD ước tính, hơn 220 tỷ USD lợi nhuận dự kiến sẽ được phân bổ lại cho các quốc gia mỗi năm và Việt Nam có thể hưởng lợi một phần từ sự phân bổ này.

OECD hiện chưa có báo cáo chính thức về tiến độ triển khai tại từng quốc gia. Tuy nhiên, theo truyền thông quốc tế ngày 15/12/2022, Liên minh Châu Âu (EU) đã thông qua kế hoạch áp thuế suất tối thiểu 15% từ năm 2024. Thêm vào đó, ngày 23/12/2022, Quốc hội Hàn Quốc cũng đã thông qua Đạo luật Điều chỉnh Thuế quốc tế, áp dụng mức thuế TNDN tối thiểu toàn cầu từ ngày 1/1/2024.

Một số quốc gia khác cũng đang trong quá trình triển khai như Nhật Bản đang xây dựng dự thảo Luật Thuế sửa đổi 2023 với các nội dung triển khai thuế tối thiểu toàn cầu, Thụy Sỹ dự kiến sẽ tổ chức trưng cầu ý dân về áp dụng thuế tối thiểu toàn cầu này vào tháng 6/2023....