Ttheo Báo cáo Đổi mới Sáng tạo và Đầu tư Công nghệ Việt Nam thực hiện bởi Trung tâm Đổi mới sáng tạo Quốc gia (NIC, Bộ Kế hoạch Đầu tư) và Do Ventures, cho thấy, Việt Nam được đánh giá là một trong những thị trường đầu tư mạo hiểm triển vọng nhất khu vực ASEAN.

Việt Nam hiện đang dẫn đầu Đông Nam Á về tốc độ tăng trưởng số lượng các giao dịch đầu tư mạo hiểm. So với năm 2020, lượng giao dịch đầu tư mạo hiểm tại Việt Nam trong năm 2021 vừa qua đã tăng 57%.

Mức độ tăng trưởng về số lượng thương vụ đầu tư vào các startup Việt Nam thậm chí còn cao hơn Singapore (53%), Philippines (42%), Indonesia (27%), Thái Lan (9%) và Malaysia (1%).

Mức độ tăng trưởng về số lượng thương vụ đầu tư vào các startup Việt Nam thậm chí còn cao hơn Singapore (53%), Philippines (42%), Indonesia (27%), Thái Lan (9%) và Malaysia (1%).

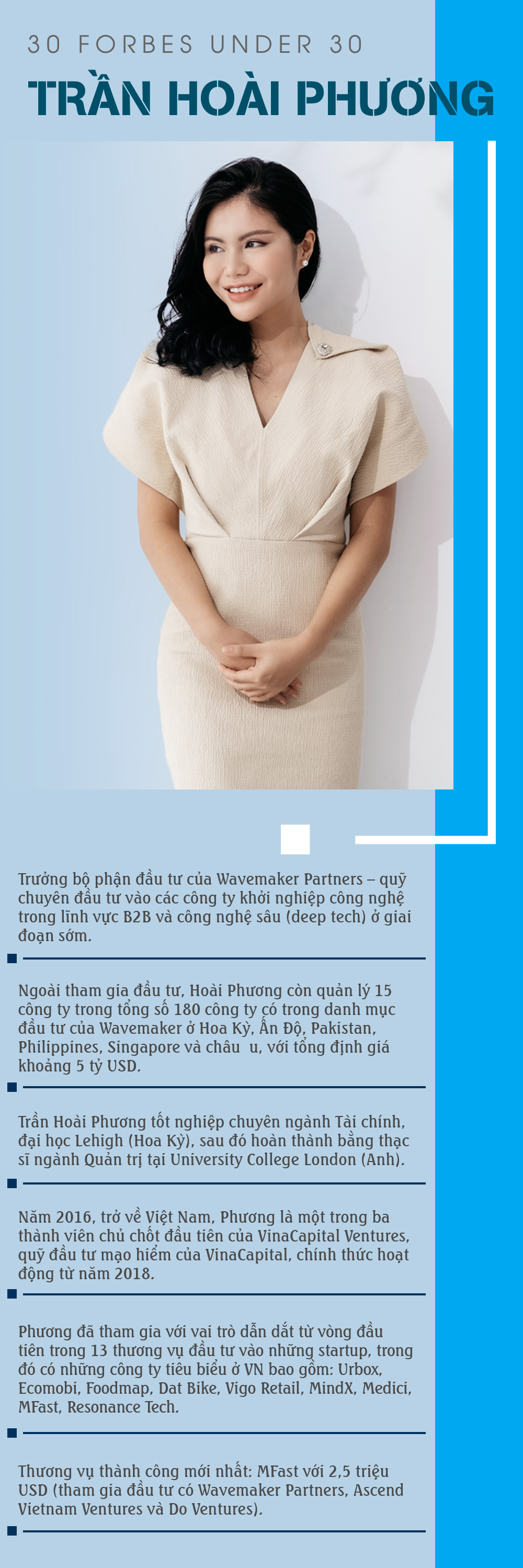

Tại sao thị trường startup Việt Nam lại có sức hút lớn đến vậy trong mắt các nhà đầu tư mạo hiểm? Để thấy được rõ hơn “cái nhìn" của người trong cuộc, Người Đưa Tin đã có cuộc trò chuyện cùng Trần Hoài Phương - gương mặt sáng giá trong danh sách Forbes 30 Under 30 Vietnam 2022.

NĐT: Có thể thấy, hai - ba năm gần đây, các cơ quan quản lý ở nước ta nhắc nhiều đến câu chuyện hệ sinh thái đổi mới sáng tạo, coi đây là một xu hướng phát triển phù hợp với thế giới. Trong đó, cấu phần quan trọng chính là những startups và sự phát triển của thị trường này, vậy vai trò của những Quỹ đầu tư mạo hiểm ở đâu trong bức tranh này, thưa chị?

Trần Hoài Phương: Có thể nói, vai trò chính của quỹ là điều phối nguồn lực cho những founder và startup tiềm năng nhất, mà nguồn lực ở đây 90% là tiền và 10% là những sự hỗ trợ mềm khác.

Các quỹ khác nhau sẽ phù hợp với các giai đoạn khác nhau, từ tiền hạt giống, hạt giống, pre A, A, B, C, và với sự nhộn nhịp dần dần của các quỹ giai đoạn sớm khu vực từ Singapore, Hàn Quốc, Nhật bản, và thậm chí cả Hoa Kỳ, việc kéo theo các quỹ giai đoạn trưởng thành hơn với các vòng đầu tư hàng chục triệu đô.

Vì vậy tôi nghĩ vai trò của các Quỹ cho sự phát triển hệ sinh thái nằm ở ba việc. Thứ nhất, điều phối tiền vốn cho các startup xứng đáng. Thứ hai, hỗ trợ founder về các việc như phát triển kinh doanh, kiếm người, đưa lời khuyên với góc nhìn bao quát của thị trường và từ các mô hình tương tự trong khu vực, gọi vốn vòng sau. Và cuối cùng là đưa hệ sinh thái công nghệ đi lên, qua những hoạt động chia sẻ giữa các quỹ để kéo các quỹ lớn hơn vào, từ đó, làm sôi động hệ sinh thái.

NĐT: Bắt đầu với VinaCapital (Quỹ nội) và bây giờ là WaveMaker Partners, chị có thể cho biết điểm khác biệt lớn nhất khi đánh giá thị trường và sự phát triển của startup ở Quỹ nội và Quỹ ngoại là gì không, thưa chị?

Trần Hoài Phương: Cá nhân tôi nghĩ quỹ nội có những lợi thế rất lớn như toàn nguồn lực của cả quỹ tập trung cho một thị trường. Còn quỹ ngoại như Partners lại sát sao với hệ sinh thái và có tầm ảnh hưởng rộng và sâu, tuy nhiên, cũng có những khó khăn khi cần giải ngân số tiền khá lớn vào một thị trường Việt Nam. Song hiện tại lại có những cạnh tranh từ nhiều quỹ khác, cả nội lẫn ngoại.

Mặt khác, Quỹ ngoại thì thường hoạch định mỗi năm chỉ cần làm một số deal tại thị trường Việt Nam còn lại phân bổ cho cả khu vực hay thế giới, nên có lẽ cũng khắt khe hơn với một số chỉ tiêu khi nhìn deal. Ví dụ như khả năng thuyết trình bằng tiếng Anh của Founder, hay khả năng công ty trở thành unicorn thay vì chỉ hoàn được 5-7x lãi cho phần đầu tư.

Tuy nhiên, muốn công ty trở thành unicorn thì miếng bánh thị trường phải thực sự lớn cho công ty đủ đất để lớn lên và diễn. Hoặc nếu không thì cần có tiềm năng khác, như công ty cần có khả năng vươn ra thế giới, mà thực sự điều này để có thể thực hiện hóa rất khó và hiếm.

NĐT: Với những điều kiện khắt khe như trên, nhìn một cách tổng quan hơn, HST khởi nghiệp tại Việt Nam đã có những bước phát triển gì hơn so với lúc chị còn đang đầu quân cho VinaCapital? Sức hấp dẫn của HST khởi nghiệp của nước ta hiện nay như thế nào dưới con mắt một nhà đầu tư mạo hiểm?

Trần Hoài Phương: Hồi tôi còn làm tại Vinacapital thì hệ sinh thái còn khá hiếm quỹ cả nội và ngoại, nội thì chỉ có ESP Capital, Vinacapital Ventures, và CyberAgent Capital. Ngoại thì lẻ tẻ các quỹ Hàn Quốc như Nextrans, GSShop, hay quỹ Sing như Insignia lâu lâu bay qua Việt Nam, nên rất ít các deal tầm 500 ngàn USD trở lên. Deal triệu đô thì đếm trên đầu ngón tay, nên các startup hầu hết đều “đói vốn” để phát triển.

Hiện tại, mới chỉ sau 5 năm mà hệ sinh thái tại Việt Nam đã trở nên rất sôi động. Nhộn nhịp cả yếu tố nội ngoại từ vườn ươm, chương trình tăng tốc, các quỹ tiền hạt giống, hạt giống, A, B, C, D.

Bởi vậy, tôi rất vui và hào hứng khi thấy các mảnh ghép từ phương diện gọi vốn được dần lấp đầy, các vòng gọi vốn từ vài trăm ngàn tới vài triệu rất nhiều. Thậm chí, gần đây có những vòng gọi vốn series A lên tới trên dưới mười triệu đô. Chưa kể tới những vòng gọi vốn ấn tượng hàng chục, hàng trăm triệu đô vào Kiot Viet, Momo, Tiki, GHN.

Mặt khác, xét trên phương diện trưởng thành của startup, tôi thấy số lượng và chất lượng founder ngày càng cải thiện từ tư duy, định hướng, kinh nghiệm, và khả năng thuyết trình. Các ngành mà các startup công nghệ công phá cũng đa dạng và thiết thực hơn. Thực sự hệ sinh thái khởi nghiệp Việt Nam đã tiến những bước vững chắc đi xa so với 5 năm trước khi tôi mới vào ngành.

NĐT: Vậy còn những điểm còn chưa được hoàn thiện thì sao? Khi so sánh với những startup nước ngoài chúng ta vẫn còn những điểm yếu gì, thưa chị?

Trần Hoài Phương: Những điểm chưa hoàn thiện thì thực ra ở thị trường nào cũng có. Có thể xoay quanh số lượng/chất lượng founder, sự minh bạch của các công ty, hoặc những yếu tố vĩ mô liên quan tới chính sách, xã hội, hay hạ tầng.

Tuy nhiên, tại Việt Nam, tôi nghĩ có 2 điểm chính là khả năng thuyết trình bằng tiếng Anh của founder và sự chưa phát triển hoàn thiện của hệ sinh thái quỹ VC.

Thực tế, chúng ta chưa thấy quá nhiều quỹ tăng tốc hiện diện ở Việt Nam để đầu tư giai đoạn sau A (B,C) với những khoản đầu tư từ 20-50 triệu USD. Việc này dẫn đến có một lỗ hổng ở giai đoạn phát triển này cho các startups.

Có lẽ khi đầu tư vài triệu USD thì các quỹ giai đoạn sớm khá thoải mái và tự tin, nhưng khi cần giải ngân vài chục triệu USD thì các quỹ tăng tốc lại giảm dần điều này. Do đó, họ cần thực sự tin vào khả năng thoái vốn qua IPO hoặc M&A cho các khoản này, nghĩa là họ phải tin vào sự ổn định và tiềm năng của thị trường và con người Việt Nam. Với một đất nước mới mở cửa kinh tế năm 2000 thì điều này đơn giản cần thời gian và sự kiên trì của từng nhân tố trong hệ sinh thái.

NĐT: Liệu đó có phải những lí do mà thị trường Việt Nam tuy được đánh giá khá cao về tiềm năng trong khu vực, nhưng số lượng kỳ lân ở mức tỷ đô vẫn còn ít?

Trần Hoài Phương: Tôi không nghĩ vậy. Bởi Việt Nam cũng chỉ theo sau Singapore & Indonesia về số kỳ lân, nghĩa là xếp thứ 3 trong khu vực, khi mà tính theo GDP trên đầu người chúng ta xếp khoảng ở giữa, chỉ hơn Myanmar, Campuchia, và Laos.

Vậy là hệ sinh thái công nghệ của Việt Nam thực sự vượt trội khi đo lường song song với điều kiện hiện tại của nền kinh tế.

Chúng ta chưa có nhiều kỳ lân như Singapore hay Indo đơn giản vì kinh tế Việt Nam mở cửa sau dẫn đến việc các nguồn lực về con người, cơ sở hạ tầng, và thị trường cần một thời gian lâu hơn để ươm mầm và sẵn sàng cho sự xuất hiện của các kỳ lân công nghệ mà thôi.

NĐT: Theo chị các startup nên khắc phục những vấn đề này bằng cách nào? Từ đó gia tăng sức hút trong mắt những nhà đầu tư/ Quỹ đầu tư mạo hiểm?

Trần Hoài Phương: Sẽ chẳng có gì có thể gia tăng tính cam kết về kết quả trong ngành khởi nghiệp công nghệ hay đầu tư mạo hiểm mà startup có thể đem đến cho các khoản đầu tư từ Quỹ cả.

Nhưng, điều startup có thể làm để tăng sức thu hút trong mắt nhà đầu tư xét trên tầm vĩ mô của cả hệ sinh thái, chính là sự chuyên nghiệp và thật thà trong cả quá trình tìm hiểu, cũng như đồng hành với các quỹ.

Nhất là khi tìm hiểu thì cách chia sẻ về đội ngũ, sổ sách, kế hoạch và định hướng cần sát thật nhất có thể. Khi đã đồng hành với quỹ thì startups cần chuyên nghiệp bằng cách tìm hiểu và bám sát các quyền lợi và nghĩa vụ của mình.

Cụ thể, quyền lợi thì gồm có những sự bảo vệ về quyền chủ động vận hành công ty, ESOP, tỷ lệ pha loãng phù hợp, sự hiểu rõ về cách làm việc của quỹ mình đang chọn và những hỗ trợ họ sẽ mang lại.

Nghĩa vụ gồm việc báo cáo định kỳ về các chỉ số và diễn biến theo đồng ý của hai bên một cách rõ ràng và kịp thời, nắm rõ mình cần sự hỗ trợ gì từ quỹ và chủ động liên hệ để nhận sự hỗ trợ ấy.

NĐT: Nếu khắc phục những yếu điểm trên, trong tương lai 10 năm tới, chị dự đoán ra sao về số lượng kỳ lân của Việt Nam? Con số đó dựa vào đâu?

Trần Hoài Phương: Đáng mừng rằng, chỉ trong 2 năm vừa qua Việt Nam đã có thêm 3 unicorns (VNPay, Momo, Sky Mavis) để đưa tổng số unicorn lên 4, vậy nên tôi tin trong 10 năm tới nước ta sẽ có ít nhất 10 unicorns.

Bởi, xếp trong khu vực, Việt Nam chỉ thua Indo và Singapore về số kỳ lân; hơn nữa nước ta đang có những điểm mạnh giúp kỳ lân công nghệ xuất hiện như: hệ thống chính trị ổn định, tầng lớp trung lưu phát triển mạnh với thu nhập trên đà tăng, tỷ lệ thâm nhập Internet & điện thoại thông minh cao, và cơ sở hạ tầng tiên tiến. Do đó, số 10 là số có thể đạt được.

NĐT: Nói đến kỳ lân công nghệ, ta thường thấy ở những mảng fintech hay gaming. Song, những mảng như agritech (công nghệ nông nghiệp) hay deeptech (công nghệ sâu) - mảng cần nhiều thời gian hơn mới có thể thấy được kết quả lại chưa được nhiều nhà đầu tư để mắt, chị nhận định thế nào về vấn đề này?

Trần Hoài Phương: Đúng là Agritech và Deeptech ở Việt Nam chưa được phát triển lắm, tuy Wavemaker là quỹ chuyên đầu tư B2B và deeptech nhưng chúng tôi chưa thực sự có một khoản đầu tư nào vào công ty deeptech ở Việt Nam cả.

Còn mảng agritech thì chúng tôi có Foodmap là sàn thương mại điện tử duy nhất cho sản phẩm nông nghiệp ở Việt Nam. Có thể thấy, Việt Nam thiếu những công ty agritech nổi trội như eFishery ở Indonesia (cũng là công ty Wavemaker đầu tư) vòng vừa rồi đã gọi thành công $90M từ Softbank, Temasek,…

NĐT: Chị nghĩ đâu là nguyên nhân dẫn đến thực trạng này?

Trần Hoài Phương: Với mỗi mảng, đều sẽ có những nguyên nhân riêng.

Cho deeptech, deeptech là một nhánh đầu tư VC rất đặc thù với vòng đời rất dài, tỷ lệ thất bại cao, và thực sự phù hợp với nhà đầu tư Chính phủ hoặc phi lợi nhuận. Như ở Mỹ, những công nghệ sâu và chủ chốt như Internet, hay công nghệ về chạm mặt hình đã lót nền cho sự thành công của Apple, đều được đầu tư bởi Chính phủ Hoa kỳ trước khi bất cứ bên tư nhân nào dám mạo hiểm.

Việt Nam là đất nước mới đang chập chững phát triển, rất dễ hiểu khi chúng ta chưa có những công ty deep tech nổi trội bởi đơn giản là cả nhà đầu tư và founders đều chưa sẵn sàng.

Với agritech, tôi nghĩ có vấn đề “nhức nhối” của ngành thực sự cần giải quyết. Thời gian sắp tới, Việt Nam cần xuất hiện thêm nhiều công ty nổi trội trong ngành này hơn nữa.

Gần đây có sự phát triển của Foodmap, Koina để giải quyết vấn đề ở chuỗi giá trị bao tiêu, còn ở khâu sản xuất thì tôi mới thấy Tép Bạc. Có lẽ, các founders thực sự hiểu sâu sắc về ngành nông nghiệp thì lại không biết làm startup. Từ đó, những kỹ năng gọi vốn như thuyết trình tiếng Anh, đàm phán, marketing lại chính là những yếu điểm của các doanh nghiệp này.

NĐT: Liệu trong tương lai đây có phải mảng những Quỹ đầu tư nước ngoài hướng tới tại Việt Nam hay không, thưa chị?

Trần Hoài Phương: Có lẽ các quỹ nước ngoài sẽ thử đầu tư một vài công ty trong mảng agritech để thử tiềm năng phát triển; nếu thuận lợi thì sẽ kéo theo sự xuất hiện của các công ty startup khác trong ngành, khi founders có đủ sự tự tin từ sự thành công của các đàn anh đi trước. Còn deep tech thì tôi nghĩ vẫn còn khá khó.

NĐT: Xin chân thành cảm ơn chị vì cuộc trò chuyện!

NGUOIDUATIN.VN |