Trong báo cáo mới công bố, SGI Capital cho rằng tâm điểm của thị trường tài chính trong vòng 1-3 tháng tới sẽ là tốc độ thay đổi chính sách tiền tệ của Ngân hàng Dự trữ Liên bang Hoa Kỳ (FED) và triển vọng kinh doanh của doanh nghiệp Việt Nam trong bối cảnh đó.

Sự thay đổi chính sách tiền tệ của FED

Cụ thể, theo SGI Capital, ciệc FED bắt đầu thay đổi chính sách đã được thị trường tài chính thế giới dự đoán từ nửa cuối 2021. "Khi tỉ lệ thất nghiệp của Mỹ xuống tới 3,9% và lạm phát neo tại 7%, thị trường đã dự báo lộ trình dừng mua tài sản và nâng lãi suất của FED tới 5 lần (tăng 1,25%) trong năm 2022" - báo cáo nêu.

Số liệu của SGI Capital chỉ ra, thị trường Mỹ và thế giới đã có nhịp điều chỉnh: tính từ đỉnh đến đáy trong phiên, S&P 500 đã giảm 12% trước khi hồi trở lại trong khi Nasdaq Composite có mức giảm gần 22%. Một số thị trường chứng khoán khác cũng có nhịp chỉnh đáng kể: KOSPI của Hàn Quốc giảm 21% kể từ đỉnh 7/2021 (3 tháng trước khi NHTW Hàn Quốc tăng lãi suất), chỉ số Nikkei của Nhật giảm 15% kể từ thời điểm Ngân hàng trung ương bắt đầu thu hẹp bảng cân đối vào 9/2021.

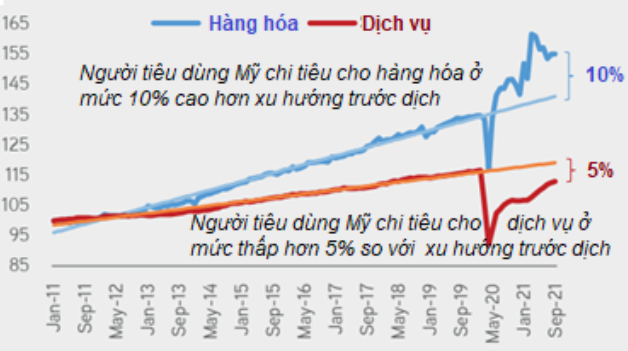

SGI Capital cho rằng nền kinh tế Mỹ đã tăng trưởng mạnh trở lại và có dấu hiệu nóng tại một số ngành sản xuất, kéo theo cải thiện nhanh chóng về việc làm. Do đó, FED đã tuyên bố rút những biện pháp hỗ trợ nhằm tránh dấu hiệu quá nóng sẽ lan ra các ngành dịch vụ, khi đó sẽ tác động mạnh tới lạm phát dài hạn.

Nền kinh tế Mỹ đã tăng trưởng mạnh trở lại và có dấu hiệu nóng tại một số ngành sản xuất, kéo theo cải thiện nhanh chóng về việc làm. (Ảnh: SGI Capital)

"Về mặt định giá, dù thị trường chứng khoán Mỹ vẫn còn cao so với trung bình 5-10 năm, tuy nhiên lượng mua lại cổ phiếu quỹ của các doanh nghiệp lớn đã tạo nên sự phân hóa lớn trong lòng thị trường" - báo cáo cho hay. Theo đó, những cổ phiếu vốn hóa vừa và nhỏ mang nhiều kỳ vọng tăng trưởng nhưng chưa có lãi đã có nhịp điều chỉnh mạnh: trung bình rổ Russell 2000 giảm 40%, hơn một nửa số cổ phiếu trong nhóm chỉ số Nasdaq giảm 46%, và hơn nửa số cổ phiếu trong S&P 500 giảm trên 25%.

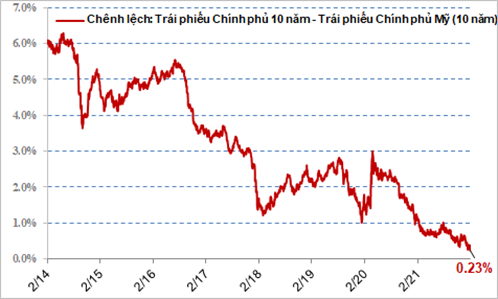

Về mặt dòng tiền đầu tư, trong các chu kỳ trước, các quốc gia mới nổi do kỳ vọng tăng trưởng nhanh thường thu hút được nhiều vốn gián tiếp vào ăn chênh lệch lãi suất. Khi FED bắt đầu nâng lãi suất, các dòng vốn gián tiếp đảo chiều khiến các quốc gia mới nổi nhanh chóng mất ổn định về tỷ giá và lãi suất. Ở chu kỳ tăng lãi suất lần này thì ngược lại, trong năm 2021, nhiều Ngân hàng trung ương lớn đã nâng lãi suất trước FED và bối cảnh trước đó cũng không có dòng vốn ăn chênh lệch lãi suất đổ vào thị trường mới nổi. Do vậy, tác động gián tiếp lên dòng tiền đầu tư sẽ là không lớn, và sẽ có sự khác biệt đáng kể giữa nền tảng từng quốc gia.

Về mặt cơ bản, nền kinh tế Mỹ đã bước vào pha tự phục hồi mà không cần có FED hỗ trợ. Chênh lệch lãi suất giữa nhóm doanh nghiệp có rủi ro cao và lãi suất phi rủi ro bắt đầu tăng lên, thể hiện thị trường tài chính không còn trong trạng thái quá dư thừa thanh khoản. "Đây sẽ là giai đoạn phân hóa từng cổ phiếu theo câu chuyện riêng, không còn đồng pha toàn thị trường hay toàn ngành" - báo cáo của SGI Capital nêu rõ.

Tác động tới kinh tế vĩ mô Việt Nam

Theo SGI Capital, kinh tế Việt Nam vẫn đang trong giai đoạn bắt đầu hồi phục, lệch pha với Trung Quốc và Mỹ. Doanh số bán lẻ mới tạo đáy và có dấu hiệu ổn định trở lại, nhưng còn xa so với đường xu hướng trước dịch.

"Đây cũng là một trong những nguyên nhân chính khiến guồng sản xuất phục vụ nội địa chưa thể hồi phục mạnh, và do đó chưa kéo theo nhu cầu tín dụng mạnh" - báo cáo viết.

Với thặng dư ngân sách của tháng 1/2022 và chỉ tiêu thâm hụt ngân sách năm 2022 của Quốc Hội giao không quá 4% GDP, lãi suất trái phiếu chính phủ sẽ chưa thể tăng mạnh, và chưa kéo theo các mặt bằng lãi suất khác. Việc FED tăng lãi suất sẽ bắt đầu tạo sức ép với các chính sách hỗ trợ của Ngân hàng Nhà nước Việt Nam, chứ chưa tác động trực tiếp tới việc tăng lãi suất ở Việt Nam. Áp lực lên lãi suất sẽ tăng khi đà hồi phục kinh tế lan rộng từ các doanh nghiệp FDI, sản xuất nội địa, tiêu dùng bán lẻ tới cả giải ngân đầu tư công, và biểu hiện rõ nhất là tín dụng tăng trưởng tốt trong nhiều quý.

Áp lực lên lãi suất sẽ tăng khi đà hồi phục kinh tế lan rộng từ các doanh nghiệp FDI, sản xuất nội địa, tiêu dùng bán lẻ tới cả giải ngân đầu tư công, và biểu hiện rõ nhất là tín dụng tăng trưởng tốt trong nhiều quý. (Ảnh: SGI Capital)

Với bối cảnh trên, SGI Capital cho rằng trọng tâm của thị trường tài chính quý I,II/2022 sẽ là những kế hoạch kinh doanh của doanh nghiệp tận dụng sự hồi phục của kinh tế Việt Nam và mở cửa của thế giới. Từ đây tới mùa Đại hội cổ đông, các thông tin về kế hoạch kinh doanh 2022 của các doanh nghiệp sẽ là tâm điểm chú ý của dòng tiền.

Cuối quý II/2022, theo SGI Capital, thị trường sẽ đánh giá áp lực thu hẹp tài sản nắm giữ của FED và các Ngân hàng trung ương cũng như áp lực tăng lãi suất vào cuối năm ở Việt Nam. "Đây có thể là lý do cho những dao động mạnh trên thị trường chứng khoán" - SGI Capital nhận định.

"2022 sẽ không có chỗ cho dòng tiền dễ dãi và những kỳ vọng mộng mơ. Diễn biến tích cực của những cổ phiếu có cơ bản tốt và định giá hấp dẫn trong những tuần đầu năm mới đang cho thấy sự quay trở lại của dòng tiền đầu tư" - SGI Capital nhấn mạnh.